因为专业

所以领先

关于国产光器件与模块及光芯片技术、市场与核心应用的全面分析。

中国光通信产业经过数十年的发展,已经从最初的“跟跑”逐步实现了在部分领域的“并跑”甚至“领跑”。在全球数字经济和新基建浪潮的推动下,国产光器件与模块产业正迎来前所未有的机遇与挑战。

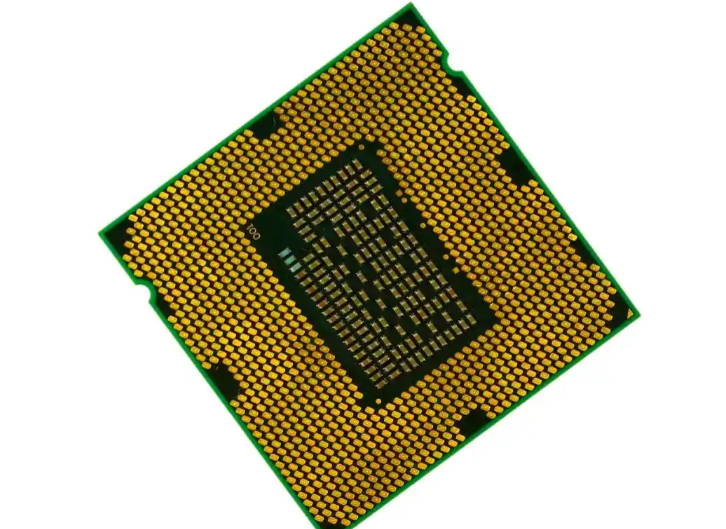

光器件、模块和芯片是光通信网络的核心物理基础,决定了信息的传输速度、容量和距离。其重要性堪比电子产业中的芯片,被誉为光通信领域的“心脏”。实现高端光芯片的自主可控,是国家信息安全和科技竞争的战略重点。

市场规模与全球地位:

中低端市场主导:中国已成为全球最大的光模块生产国和消费国。在封装技术、成本控制和供应链整合方面具有绝对优势,占据了全球大部分中低速光模块市场份额(如10G/25G及以下的FTTx、数据中心内部连接模块)。

高端市场突破:在以400G、800G及更高速率为代表的高端数据中心市场和5G前传/中传领域,以中际旭创(InnoLight)、光迅科技(Accelink)、新易盛(Eoptolink) 为代表的头部企业已经实现量产并批量交付,直接与国际巨头(如Coherent、II-VI、Intel)竞争,市场份额持续提升。中际旭创已多年位居全球光模块市场份额第一。

产业链结构:

上游(核心痛点):光芯片(如DFB、EML、VCSEL)、电芯片(如Driver、TIA、CDR)、光学组件(透镜、隔离器)等。高端芯片对外依存度依然较高,特别是25G Baud率以上的激光器芯片(EML)和探测器芯片,以及高速电芯片。

中游(优势环节):光器件的封装与集成。国内企业技术成熟,产能巨大,是全球光模块的制造中心。

下游(需求驱动):数据中心运营商(如Meta、Google、Amazon、阿里、腾讯)、电信设备商(如华为、中兴、爱立信)、电信运营商(中国移动、中国电信、中国联通)。

光模块技术发展路径:

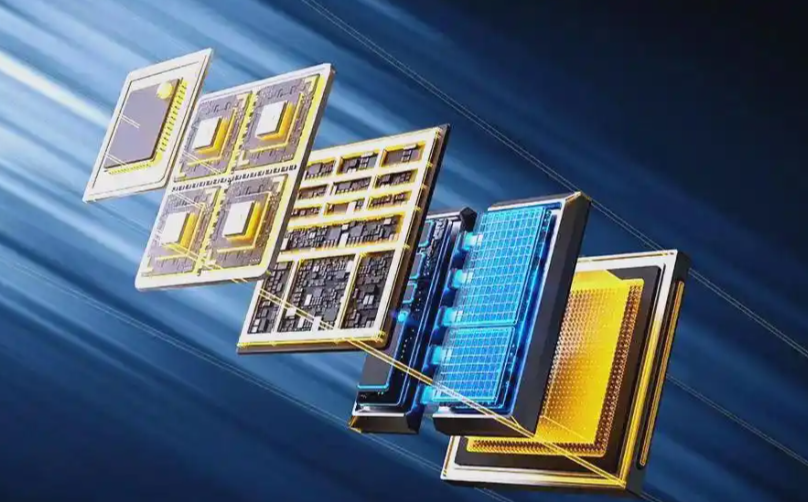

速率迭代:正从400G向800G快速迁移,1.6T光模块已处于样品发布和技术验证阶段。速率提升主要通过更高阶的调制格式(如PAM4、相干)、增加通道数 和提高单通道波特率 来实现。

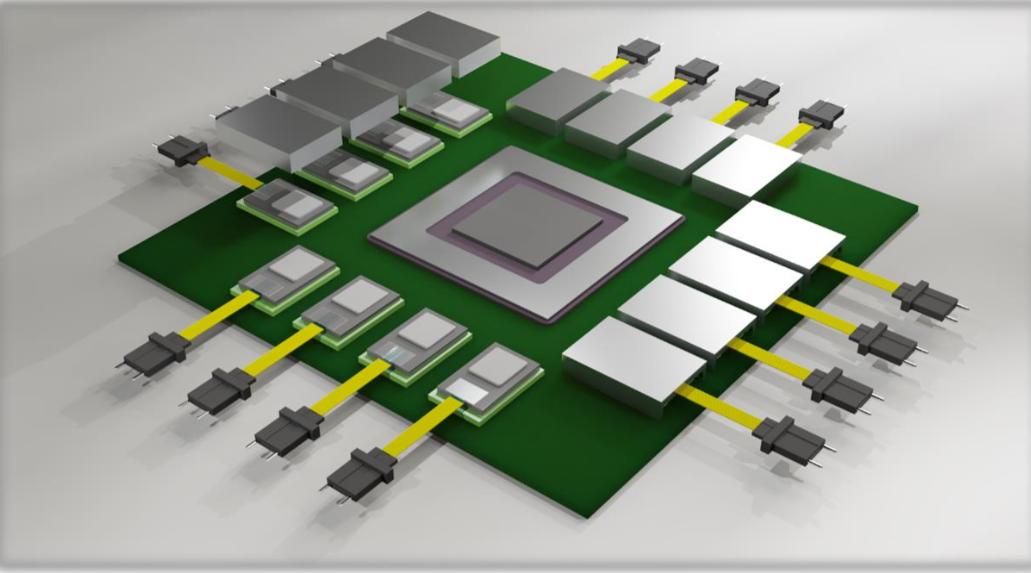

集成技术:从传统的分立器件向光电共封装(CPO、Co-Packaged Optics) 和线性驱动可插拔光学(LPO, Linear Drive Pluggable Optics) 等先进方案演进。CPO旨在降低功耗和延迟,是未来超大规模数据中心的关键技术;LPO则是在可插拔基础上寻求降低功耗的过渡方案。

技术路线:除传统的VCSEL(多模短距)和EML(单模长距)方案外,硅光(SiPh) 技术因其高集成度、低成本潜力,正在400G/800G及以上速率模块中加速渗透,国内多家企业已布局。

光芯片技术差距与进展:

25G DFB/VCSEL:已实现国产化并规模商用,主要用于5G前传和数据中心短距互联。

25G EML/APD:已完成技术突破,进入小规模量产和客户导入阶段,但性能和良率与国际顶尖水平尚有差距。

50G EML及更高速率芯片:仍处于研发和样品阶段,是当前攻关的重点,严重依赖进口。

低速芯片:完全自给自足。2.5G/10G的DFB、FP、PIN芯片已实现国产化,广泛应用于光纤接入网(PON)和市场。

高速芯片:正在突破。

电芯片:高速Driver、TIA等高附加值电芯片仍是短板,主要来自Macom、Semtech等美国公司。

核心玩家:

光芯片IDM:武汉敏芯、源杰科技、光安伦、中科光芯 等。

模块龙头:中际旭创(数通市场龙头)、光迅科技(垂直整合、电信市场龙头)、新易盛(数通市场快速崛起)、华工正源(电信与数通并重)、海信宽带(全球领先的多媒体终端光模块供应商)。

数据中心(数通市场):第一驱动力

需求:AI、云计算、大数据驱动超大型数据中心内部流量爆炸式增长,对高速率(400G/800G/1.6T)、低功耗、低成本光模块的需求极其旺盛。AI集群(如NVIDIA GPU集群)对800G光模块的需求呈指数级增长。

国产地位:中国厂商在该领域极具竞争力,中际旭创、新易盛等是北美顶级云厂商的核心供应商。

5G与F5G(电信市场):稳定基本盘

需求:5G基站前传、中传和回传网络需要大量25G/50G/100G光模块。F5G(固定网络第五代)推动10G PON乃至50G PON的部署,带来相关光模块需求。

国产地位:几乎完全由国内厂商主导,光迅、华工正源、海信宽带等是主流供应商。

光纤接入(FTTx):成熟市场

需求:千兆光网建设和“双千兆”行动推动GPON、XGS-PON模块的持续部署。

国产地位:完全国产化,技术成熟,成本极低。

新兴应用领域:未来增长点

自动驾驶:激光雷达(LiDAR)核心发射光源(VCSEL、EEL),技术门槛高,处于早期阶段。

消费电子:3D传感(如iPhone Face ID)使用的VCSEL芯片,国内厂商已具备供应能力。

硅光技术:除了数据中心,未来在传感、量子通信等领域有巨大潜力。

挑战:

“卡脖子”问题:高端光芯片和电芯片的制造设备(如MOCVD)、材料(如InP衬底)、设计软件(EDA)和核心IP仍受制于人。

研发人才短缺:兼具理论与产业经验的复合型高端光子、芯片人才稀缺。

技术迭代快:国际竞争激烈,需要持续的高强度研发投入以跟上技术潮流。

机遇:

政策强力支持:国家“新基建”、“东数西算”、信息自主可控等战略为产业发展提供了广阔市场和政策保障。

市场需求旺盛:全球数字化浪潮方兴未艾,AI带来的算力需求看不到天花板。

产业生态逐渐完善:从芯片设计、晶圆制造到封装测试,国内产业链正在加速协同和整合,国产替代空间巨大。

国产光器件与模块产业已在中下游的封装制造和市场份额上取得了全球领先地位,但上游核心芯片环节仍是需要重点突破的“阿喀琉斯之踵”。

未来展望:

短期:在800G光模块市场竞争白热化,CPO/LPO等新技术方案开始小规模部署。25G光芯片国产化率将持续提升。

中期:1.6T光模块成为数据中心主流,硅光技术渗透率大幅提高。50G EML芯片有望实现国产化突破。

长期:产业竞争将从“速率竞赛”转向“集成度、功耗和成本”的综合竞赛。CPO或将成为超算中心的标准方案。实现高端光芯片的全面自主可控是国内产业的长远目标。

总体而言,中国光通信产业前景光明,但攀登产业链顶端的道路依然需要产学研各方持之以恒的努力和投入。

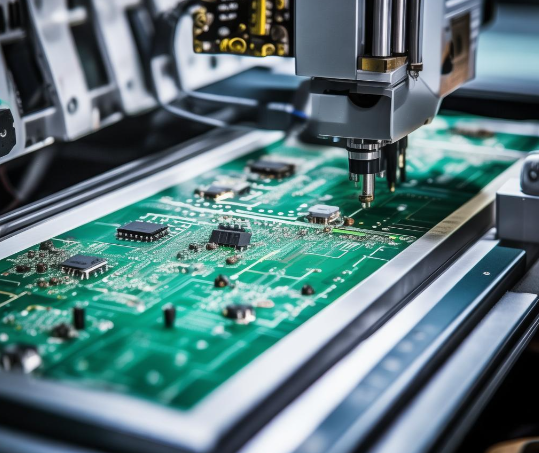

光器件与模块清洗剂-- 芯片封装前锡膏助焊剂清洗剂介绍:

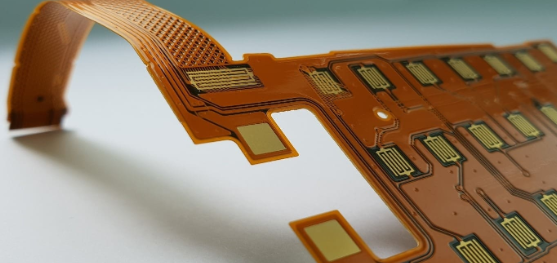

水基清洗的工艺和设备配置选择对清洗精密器件尤其重要,一旦选定,就会作为一个长期的使用和运行方式。水基清洗剂必须满足清洗、漂洗、干燥的全工艺流程。

污染物有多种,可归纳为离子型和非离子型两大类。离子型污染物接触到环境中的湿气,通电后发生电化学迁移,形成树枝状结构体,造成低电阻通路,破坏了电路板功能。非离子型污染物可穿透PC B 的绝缘层,在PCB板表层下生长枝晶。除了离子型和非离子型污染物,还有粒状污染物,例如焊料球、焊料槽内的浮点、灰尘、尘埃等,这些污染物会导致焊点质量降低、焊接时焊点拉尖、产生气孔、短路等等多种不良现象。

这么多污染物,到底哪些才是最备受关注的呢?助焊剂或锡膏普遍应用于回流焊和波峰焊工艺中,它们主要由溶剂、润湿剂、树脂、缓蚀剂和活化剂等多种成分,焊后必然存在热改性生成物,这些物质在所有污染物中的占据主导,从产品失效情况来而言,焊后残余物是影响产品质量最主要的影响因素,离子型残留物易引起电迁移使绝缘电阻下降,松香树脂残留物易吸附灰尘或杂质引发接触电阻增大,严重者导致开路失效,因此焊后必须进行严格的清洗,才能保障电路板的质量。

研发的水基清洗剂配合合适的清洗工艺能为芯片封装前提供洁净的界面条件。

运用自身原创的产品技术,满足芯片封装工艺制程清洗的高难度技术要求,打破国外厂商在行业中的垄断地位,为芯片封装材料全面国产自主提供强有力的支持。

推荐使用 水基清洗剂产品。

致力于为SMT电子表面贴装清洗、功率电子器件清洗及先进封装清洗提供高品质、高技术、高价值的产品和服务。 (13691709838)Unibright 是一家集研发、生产、销售为一体的国家高新技术、专精特新企业,具有二十多年的水基清洗工艺解决方案服务经验,掌握电子制程环保水基清洗核心技术。水基技术产品覆盖从半导体芯片封测到 PCBA 组件终端的清洗应用。是IPC-CH-65B CN《清洗指导》标准的单位。 全系列产品均为自主研发,具有深厚的技术开发能力,拥有五十多项知识产权、专利,是国内为数不多拥有完整的电子制程清洗产品链的公司。 致力成为芯片、电子精密清洗剂的领先者。以国内自有品牌,以完善的服务体系,高效的经营管理机制、雄厚的技术研发实力和产品价格优势,为国内企业、机构提供更好的技术服务和更优质的产品。 的定位不仅是精湛技术产品的提供商,另外更具价值的是能为客户提供可行的材料、工艺、设备综合解决方案,为客户解决各类高端精密电子、芯片封装制程清洗中的难题,理顺工艺,提高良率,成为客户可靠的帮手。

凭借精湛的产品技术水平受邀成为国际电子工业连接协会技术组主席单位,编写全球首部中文版《清洗指导》IPC标准(标准编号:IPC-CH-65B CN)(“Guidelines for Cleaning of Printed Boards and Assemblies”),IPC标准是全球电子行业优先选用标准,是集成电路材料产业技术创新联盟会员成员。

主营产品包括:集成电路与先进封装清洗材料、电子焊接助焊剂、电子环保清洗设备、电子辅料等。

半导体技术应用节点:FlipChip ;2D/2.5D/3D堆叠集成;COB绑定前清洗;晶圆级封装;高密度SIP焊后清洗;功率电子清洗。

![[x]](/template/default/picture/closeimgfz1.svg)